Studio di ETicaNews sulle società di un campione AIFI

L’identità Esg del private equity italiano #3 – Il ranking

Quale identità Esg emerge per il private equity italiano dopo l’entrata in vigore della normativa europea sugli obblighi di trasparenza Esg relativi ai servizi finanziari? Giunge alle conclusioni finali l’inchiesta realizzata dall’ufficio studi di ETicaNews sul profilo di sostenibilità delle società di gestione dei private equity e debt, ossia quei fondi di investimento che puntano all’acquisizione di partecipazioni o strumenti di debito in imprese non quotate in Borsa. Mentre la prima puntata è stata dedicata alla mission e trasparenza nella governance Esg delle aziende, la seconda uscita si è concentrata sull’integrazione dei fattori di sostenibilità nelle diverse fasi del processo di investimento, dalla valutazione iniziale degli investimenti, all’engagement dei gestori con le aziende, fino alla gestione della fase di disinvestimento e vendita degli asset. È arrivato adesso il momento di tirare le somme.

L’inchiesta ha preso in esame un campione di quaranta società di private equity, venture capital e private debt presenti sul sito dell’Aifi (l’associazione italiana rappresentativa del settore) e che sono state classificate sotto la categoria di business “energia e ambiente”, quali ambiti particolarmente sensibili all’integrazione dei fattori di sostenibilità. Lo studio è stato effettuato a dieci giorni dall’entrata in vigore della Sfdr (il 10 marzo scorso), il regolamento Ue che impone i nuovi obblighi di trasparenza Esg a tutti i gestori di fondi di investimento alternativi (Fia), fra cui rientrano anche quelli di private equity e venture capital. Le informazioni relative all’integrazione Esg nella mission, trasparenza e processi di investimento raccolte sono i siti web delle Sgr analizzate e la documentazione in essi reperibile, secondo i requisiti informativi sanciti proprio dall’art. 3 della Sfdr.

L’IDENTITÀ ESG DEL PRIVATE EQUITY/ METODOLOGIA

La definizione di “identità Esg” adottata per la nostra indagine si riferisce al grado di integrazione dei fattori di sostenibilità in alcuni degli aspetti chiave della governance aziendale e alle politiche di investimento, elaborati sulla base della stessa normativa Sfdr, delle linee guida dell’Aifi per gli investimenti sostenibili e delle analisi condotte da ETicaNews per i progetti Integrated Governance Index e Sri Awards. I risultati finali sull’identità Esg delle società di gestione del campione sono quindi ottenuti sommando i punteggi elaborati in merito alle dimensioni della governance Esg legate al commitment, alla policy Esg, alla trasparenza dell’impatto di sostenibilità e al personale dedicato alle questioni Esg, e delle tre fasi del processo di investimento (decisione iniziale, monitoraggio, exit). Il punteggio più basso, “0”, in tutte le categorie considerate è stato assegnato a quelle società che, a 10 giorni dall’entrata in vigore della Sfdr, non avevano pubblicato sui rispettivi siti web alcuna informazione relativa all’integrazione dei fattori Esg nelle proprie attività.

Andando alla dimensione della Governance, la valutazione più alta (10) per il livello di impegno Esg è stata riservata alle società che hanno obiettivi di sostenibilità come loro mission specifica, mentre punteggi più bassi sono stati dati (in ordine decrescente) per le Sgr che includono la sostenibilità come elemento più o meno rilevante nella loro mission (vedi la tabella con i diversi punteggi più sotto). Allo stesso modo, hanno ottenuto il massimo punteggio le società con una policy Esg dettagliata e facilmente accessibile, unitamente alla presentazione di informazioni sull’impatto complessivo delle attività delle Sgr per i fattori di sostenibilità (e non solo l’impatto relativo ai singoli fondi gestiti). Per quel che riguarda il management aziendale dei fattori Esg, le performance considerate migliori sono state quelle delle società il cui board abbia la sostenibilità come mandato, e in subordine quelle che si sono dotate di un comitato Esg composto da figure appositamente dedicate.

Passando invece al capitolo dedicato al processo di investimento, e in primo luogo alla fase dello screening iniziale e decisione in merito agli investimenti, il punteggio più alto è stato riservato alle Sgr che prevedono una valutazione iniziale del profilo Esg degli investimenti in base a una metodologia chiara, con l’esclusione vincolante di quelle aziende e attività con un rating Esg negativo o comunque giudicate incompatibili con gli obiettivi di sostenibilità. Per la seconda fase dell’investimento, quella relativa alla partecipazione dei fondi gestiti nell’azienda su cui si è investito, sono stati promossi col massimo dei voti i gestori che dichiarano di assicurare un livello alto di attenzione ed engagement sul profilo di sostenibilità delle aziende partecipate, monitorate attraverso una reportistica periodica, e i cui risultati conseguiti siano valutabili in base a un iniziale action plan Esg (suggerito come best practice dalle linee guida dell’Aifi). Infine, il profilo di sostenibilità migliore è stato assegnato alle Sgr che nella fase finale, quella del disinvestimento e vendita delle proprie partecipazioni, prevedono secondo le loro policy di effettuare una valutazione dell’impatto Esg dell’azienda, attraverso un report specifico, garantendo allo stesso tempo un’analisi dell’impatto di sostenibilità della transazione, attraverso uno screening dei futuri acquirenti o considerando gli effetti di una quotazione in borsa.

L’IDENTITÀ ESG DEL PRIVATE EQUITY/ IL QUADRO

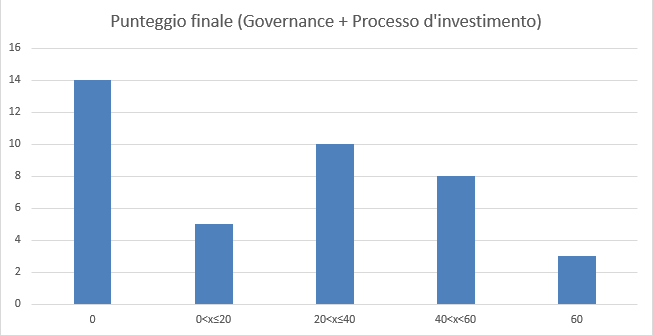

Tirando le fila e mettendo insieme i diversi elementi considerati nella nostra analisi, i risultati ottenuti offrono un primo quadro rappresentativo, senza pretesa di essere esaustivo, dell’identità Esg dei gestori di private equity in Italia dopo l’entrata in vigore della Sfdr. Dal grafico riassuntivo qui presentato risulta subito evidente come una fetta consistente di società (14, pari al 35% del campione considerato) non abbia fornito alcuna indicazione in merito all’integrazione dei fattori Esg, nonostante gli obblighi di trasparenza sanciti dalla Sfdr. Se a queste aggiungiamo i 4 gestori che si sono limitati a esprimere sui loro siti un impegno nei confronti della sostenibilità, senza però offrire una policy in merito, la percentuale di chi non dà informazioni sull’integrazione Esg sale al 45%: quasi la metà delle società prese in esame.

Una prima considerazione a tinte scure che si trae dalla nostra analisi è che una parte significativa di società di private equity in Italia mostri, o abbia mostrato, un ritardo preoccupante nel rispetto degli obblighi di trasparenza dei rischi Esg. Merita di essere evidenziato il fatto che fra queste rientrino le Sgr a controllo pubblico, sia a livello nazionale (come Cdp Equity, in precedenza denominata “Fondo Strategico Italiano”) che regionale (Friuli, Fvs, Lazio Innova e Trentino Sviluppo). Soltanto la Cdp Venture Capital Sgr – Fondo Nazionale Innovazione, il braccio di Cassa Depositi e Prestiti dedicato agli investimenti per le start up, si impegna esplicitamente ad adottare «entro il primo semestre 2021» una policy Esg.

Elaborazione di ETicaNews su dati disponibili dai siti web delle Sgr

Elaborazione di ETicaNews su dati disponibili dai siti web delle Sgr

Dall’altra parte della classifica, troviamo invece tre società di gestione che hanno ottenuto un punteggio pieno su tutti i criteri da noi elaborati: si tratta di gestori e società di holding con una core mission dedicata alla sostenibilità ambientale, sociale e di governance (l’europea Ambienta Sgr e le italiane Aimpact e Finsea).

Livelli alti di integrazione Esg nelle pratiche di governo e di investimento (con punteggi dai 42 ai 55) si registrano per una fascia consistente di società (8) che hanno adottato policy e standard di trasparenza Esg elevati pur non avendo la sostenibilità come missione unica e caratteristica. Insieme alle tre Sgr top performer, le società con un’identità Esg pronunciata corrispondono quindi a quasi un terzo del totale (il 27,5%). Su una fascia intermedia (fra i 20 e i 40 punti) si collocano invece 10 società che presentano punte di eccellenza in singoli o alcuni aspetti, di governance o nella politica di investimento, ma livelli di integrazione più bassi in riferimento ad altri criteri.

Uno sguardo ai diversi fattori considerati rivela alcuni dei punti di forza e di debolezza dei gestori di private equity sul fronte Esg. Ad esempio, la maggioranza delle società esaminate che presenta dei commitment sulla sostenibilità sui siti web, lo fa esprimendo un impegno Esg come componente rilevante della propria mission aziendale (sono 16 su 26). Più variegata la situazione per quel che riguarda la trasparenza sull’impatto Esg, con 12 gestori su 22 che non pubblicano report Esg sulle attività della società o che li riservano ai soli investitori dei fondi. Allo stesso modo, a proposito di corporate governance Esg, 6 società su 11 attribuiscono compiti di valutazione e monitoraggio Esg ad altre figure del management, senza prevedere personale dedicato nello specifico ai temi della sostenibilità. Appare quindi ancora consistente la percentuale di chi non divulga informazioni sui risultati Esg ottenuti e che non prevede figure del management dedicate nello specifico a compiti legati alla politica di sostenibilità.

Se ci concentriamo sul processo di investimento, il quadro appare simile. Al top della classifica, le Sgr con una mission Esg specifica sono quelle dotate di una politica di investimento in linea con le raccomandazioni dell’Aifi (il 10% del campione). Significativo è allo stesso tempo il numero di società che può vantare standard elevati (il 17,5%, fra i 20 e i 29 punti): i punti di forza in questo senso si trovano nelle fasi di selezione iniziale (con uno screening Esg che impatta sulla decisione finale di investimento) e di monitoraggio in itinere (con una reportistica periodica e livelli più o meno intensi di engagement). I ritardi maggiori che qui spiccano sul fronte dell’integrazione Esg vanno individuati nelle politiche di esclusione automatica per investimenti in attività economiche non compatibili con gli obiettivi di sostenibilità, nella predisposizione di action plan Esg specifici per le aziende partecipate, e in particolare, nella valutazione degli impatti ambientali e sociali in fase di dismissione degli investimenti, comprendenti anche il profilo Esg dei potenziali acquirenti. La fase di disinvestimento appare quella meno considerata dalle Sgr quando si tratta di sostenibilità: solo 12 società su 40 prevedono una valutazione dei rischi e impatto Esg nel momento della vendita delle partecipazioni.

Giuseppe Montalbano

a|impactAifiAmbientaCdp EquityET.privatequityFinseaSfdr