analisi NN Investment Partners sull'equity sostenibile

Il mondo dell’impatto è più ampio

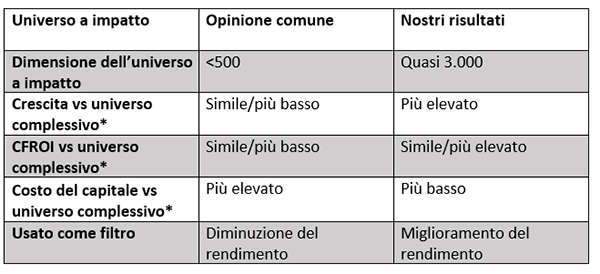

Recenti studi proprietari hanno rivelato l’esistenza di un numero sorprendentemente elevato di titoli azionari a impatto positivo – quasi 3.000 su 15.000 all’interno del nostro universo selezionato (database CS HOLT). Ciò è in parte dovuto all’espansione dell’universo di investimento con l’inclusione delle società small cap. I nostri risultati rivelano che, contrariamente all’opinione comune, le aziende a impatto positivo tendono a crescere più rapidamente e a presentare un costo del capitale più basso rispetto a quelle a impatto negativo, o con un impatto positivo trascurabile. Quando l’universo viene regolato in base alla dimensione, tali aziende presentano anche un miglior rendimento sull’investimento in termini di flussi di cassa (CFROI), indicativo di qualità finanziaria. Questi nuovi risultati rafforzano la nostra convinzione che i rendimenti finanziari e quelli da investimenti a impatto sociale possano andare di pari passo.

Recenti studi proprietari hanno rivelato l’esistenza di un numero sorprendentemente elevato di titoli azionari a impatto positivo – quasi 3.000 su 15.000 all’interno del nostro universo selezionato (database CS HOLT). Ciò è in parte dovuto all’espansione dell’universo di investimento con l’inclusione delle società small cap. I nostri risultati rivelano che, contrariamente all’opinione comune, le aziende a impatto positivo tendono a crescere più rapidamente e a presentare un costo del capitale più basso rispetto a quelle a impatto negativo, o con un impatto positivo trascurabile. Quando l’universo viene regolato in base alla dimensione, tali aziende presentano anche un miglior rendimento sull’investimento in termini di flussi di cassa (CFROI), indicativo di qualità finanziaria. Questi nuovi risultati rafforzano la nostra convinzione che i rendimenti finanziari e quelli da investimenti a impatto sociale possano andare di pari passo.

AREA DI INVESTIMENTO RELATIVAMENTE NUOVA

Il forte e crescente interesse per titoli azionari quotati a impatto rappresenta un fenomeno recente. Ha iniziato a prendere piede a gennaio del 2016, con l’entrata in vigore dei 17 Obiettivi di Sviluppo Sostenibile delle Nazioni Unite (SDG). Lo scopo di questi obiettivi è quello di intraprendere iniziative per porre fine alla povertà, combattere le disuguaglianze e contrastare i cambiamenti climatici. Nello stesso anno, la nostra società è stata una delle prime a lanciare sul mercato un fondo che punta esplicitamente a conseguire impatto positivo nel rispetto degli SDG, investendo in titoli azionari quotati. Poiché si tratta di un’area di investimento relativamente recente, c’è ancora molto da imparare. I dati sono limitati e vi sono poche evidenze empiriche. Perfino gli investitori istituzionali hanno poca dimestichezza con questo tipo di strategia; molti la considerano rischiosa, e si aspettano che l’impatto positivo venga conseguito a discapito dell’alpha e dei rendimenti finanziari. Tuttavia i nostri risultati e quelli del database indicano il contrario, dimostrando che i rendimenti finanziari e quelli a impatto sociale non si escludono a vicenda.

Tavola 1: Risultati del nostro database rispetto all’opinione comune

CS Holt database

Questi risultati sono importanti poiché sfatano argomenti e luoghi comuni, che sostengono la credenza secondo cui per definizione l’impact investing è costoso, o determina un peggioramento del rapporto rischio/rendimento. Una buona comprensione della composizione e delle caratteristiche dell’universo a impatto ci consente di comprendere meglio i rischi e le opportunità che ne derivano. Questi risultati rappresentano inoltre un importante punto di partenza per selezionare e individuare una gamma più ampia di interessanti titoli azionari a impatto.

Tali risultati non sono stazionari: nel momento in cui nuove aziende a impatto si affacciano al mercato, e altre subiscono trasformazioni che le rendono entità a impatto positivo, l’universo è destinato a espandersi e a essere diversificato, offrendo un’esposizione SDG più ampia. A seguito di una diffusione maggiore di reportistica relativa all’impatto sociale e ambientale, i dati disponibili aumenteranno e miglioreranno, e ciò cambierà in meglio la classificazione dei profili di impatto delle aziende. Sarà più facile tracciare l’impatto in modo più tangibile, rendendo più accessibili gli investimenti in linea con gli SDG e contribuendo così ad accelerare il loro conseguimento.

Inoltre, i risultati mettono in luce l’importanza dell’analisi fondamentale, in base alla quale le singole aziende sono disposte ad adottare modelli di business più sostenibili. Abbiamo individuato molte aziende che presentano contemporaneamente un’esposizione negativa e positiva allo stesso SDG. Alcuni dei loro prodotti in circolazione possono ancora avere un impatto negativo, mentre altri sono in fase di graduale miglioramento e provocano meno danni rispetto a quelli dei concorrenti. Queste società godranno di un vantaggio competitivo, qualora e nel momento in cui i meccanismi legati ai prezzi o la tassazione dovessero avere un’incidenza commerciale su tale impatto negativo (come nel caso delle emissioni di carbonio o del contenuto di zuccheri). È per questo motivo che la nostra ricerca di impatto positivo si basa essenzialmente sul cambiamento netto positivo.

VALUTARE I TITOLI AZIONARI

Quando investiamo in titoli azionari a impatto, dobbiamo disporre di un database che ci consenta di selezionare l’impatto in modo rigoroso. Il nostro database sull’impatto è entrato attualmente nella terza fase. Nella prima fase, nel 2016, abbiamo preso l’indice MSCI All Country World come punto di partenza, poiché si trattava di un indice globale conosciuto su cui era disponibile un’ampia reportistica di dati esterni. Abbiamo creato il nostro database proprietario per effettuarne lo screening, ottenendo circa 800 titoli azionari a impatto positivo. Pur essendo un buon punto di partenza, abbiamo inevitabilmente dovuto trascurare un ampio gruppo di azioni interessanti small e mid cap. Nel 2017 abbiamo avviato la seconda fase mappando le esposizioni SDG per settore al livello 4 del GICS (Standard Globali di Classificazione Settoriale), che suddivide l’universo in 157 settori. Ne è risultata un’analisi più interessante rispetto a quella basata su una ripartizione settoriale tradizionale e meno dettagliata, ma non ancora abbastanza dettagliata. Ci ha tuttavia meglio indicato dove ricercare sistematicamente i titoli azionari a impatto.

Nell’attuale terza fase, abbiamo iniziato a creare il nostro database proprietario nel secondo semestre del 2017. La struttura di quest’ultima versione era bottom up, partendo con 15.000 titoli azionari disponibili nel database CS HOLT. Abbiamo deciso di utilizzare questo universo per la sua dimensione, portata e qualità dei dati disponibili. Benché il nostro universo fosse più ampio, il metodo di screening che eravamo riusciti a mettere a punto durante le fasi precedenti era altrettanto rigoroso. Abbiamo anche sviluppato in modo più specifico quanto elaborato nella seconda fase, classificando le azioni per settore e valutandole sotto tre aspetti.

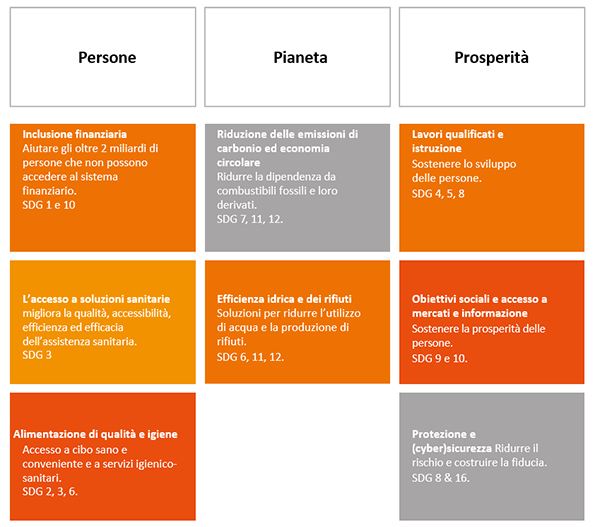

Innanzitutto le abbiamo valutate in base al loro impatto complessivo positivo e negativo. Successivamente abbiamo valutato le loro esposizioni positive e negative a ciascuno dei 17 singoli SDG. Infine abbiamo identificato le azioni a impatto positivo per correlarle alle nostre tre tematiche (Persone, Pianeta e Prosperità) e a otto soluzioni a impatto sottostanti.

Figura 1: tematiche e soluzioni a impatto di NN Investment Partners

Fonte: NN Investment Partners

Le valutazioni delle aziende sono tutte il frutto di decisioni discrezionali, e in gran parte sono qualitative. Si basano sulle attività dell’azienda e sono parzialmente guidate dall’appartenenza al settore in mancanza di standard settoriali. Per alcuni settori potremmo valutare decine di società contemporaneamente. Abbiamo ad esempio attribuito a tutte le aziende produttrici di tabacco, carbone e alle compagnie aeree un impatto negativo, mentre alle aziende pubblicitarie e alle banche depositarie un impatto neutro. Tuttavia per la maggior parte si è trattato di verificarne e valutarne singolarmente i profili, per ottenere una prima impressione ben equilibrata sul loro impatto. La terza fase non sarà l’ultima. Continuiamo ad aggiornare il database oltre che a svilupparlo al livello successivo, integrando dati grezzi (big data) e applicazioni di intelligenza artificiale (AI), sia proprietari che reperiti esternamente.

RISULTATI DEL DATABASE E CARATTERISTICHE

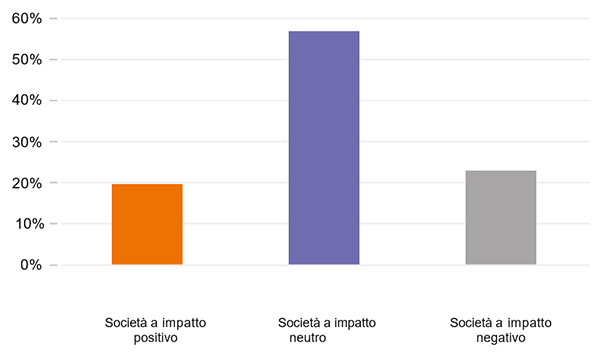

Abbiamo individuato quasi 3.000 aziende a impatto positivo su 15.000 appartenenti al nostro universo, ovvero circa il 19%. Si tratta di un dato decisamente più elevato rispetto a quanto previsto. Ciò non è dovuto al fatto che i nostri parametri siano meno restrittivi rispetto a quelli degli altri. Questa differenza è presumibilmente più riconducibile a un nostro maggiore ampliamento del nostro raggio d’azione, che include aziende più piccole che non fanno parte di indici quali l’indice MSCI ACWI. Benché ciò possa sollevare preoccupazioni tra i principali investitori in merito ai criteri di idoneità, i loro timori sono infondati poiché esistono molte società di dimensioni soddisfacenti al di fuori dell’indice MSCI ACWI. Anche se escludiamo tutte le aziende con una capitalizzazione di mercato inferiore a 1 miliardo di dollari, esistono ancora 1.300 titoli azionari a impatto positivo. A circa 20-60-20, la distribuzione di società a impatto positivo, neutro e negativo è molto simile a quella tra sottosettori illustrata nel nostro documento del 2017, che abbiamo menzionato precedentemente. Oltre ai risultati sulla dimensione e la qualità dell’universo a impatto, il nostro studio fornisce anche prove che fanno passare in secondo piano i luoghi comuni sui titoli azionari a impatto. In primo luogo, quello secondo cui un’azienda analoga su un mercato emergente abbia maggiore impatto rispetto al suo concorrente sui mercati sviluppati, e in secondo luogo che esistano più aziende a impatto positivo nel segmento delle small cap che non tra le large cap.

Figura 2: distribuzione dell’impatto nel nostro database

Fonte: analisi di NN Investment Partners su 15.000 società

Può sembrare sensato che lo stesso tipo di società abbia un impatto di maggiore entità su un mercato emergente rispetto a un mercato sviluppato; si consideri, ad esempio, l’accesso ai fabbisogni fondamentali che gli istituti di credito o le aziende di telecomunicazioni emergenti possono fornire. Ci si potrebbe quindi aspettare una percentuale più elevata di aziende a impatto sui mercati emergenti rispetto ai mercati sviluppati. Non riscontriamo invece alcuna differenza tra le percentuali di aziende a impatto positivo in questi due tipi di mercati. Infatti, l’universo sviluppato compensa il suo impatto di minore entità con una serie più ampia di società che offrono soluzioni innovative in settori come quello IT e healthcare. Ciò che rileviamo è un tasso più alto di aziende a impatto negativo sui mercati emergenti, determinato da una maggiore esposizione a settori dell’economia tradizionale, come quello minerario e petrolifero.

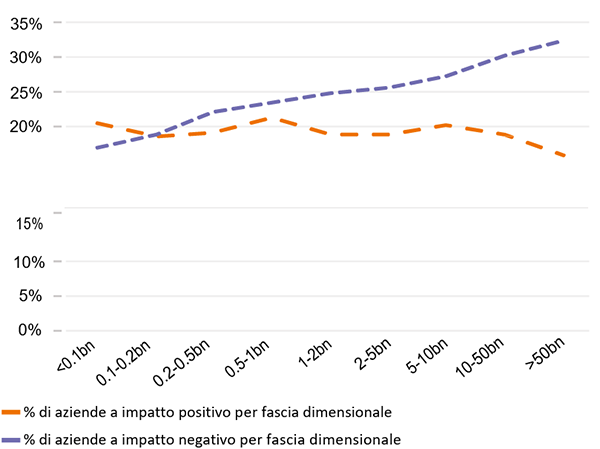

La dimensione rappresenta un fattore interessante. Prima di iniziare la nostra analisi, ci aspettavamo di riscontrare una maggiore prevalenza di azioni small cap a forte impatto positivo, rispetto a quelle large cap. Dopo tutto, è più probabile che le aziende più piccole siano leader innovativi, mentre le società più grandi sono più frequentemente operatori storici della vecchia economia con effetti esterni negativi, come nel caso di compagnie aeree, compagnie petrolifere e società produttrici di tabacco. In realtà, questa relazione è leggermente diversa. Come illustrato nella Figura 3, esistono più aziende a impatto negativo nelle fasce di maggiore dimensione, ma si riscontra soltanto una correlazione leggermente negativa tra impatto positivo e dimensione.

Figura 3: aziende a impatto per dimensione (USD)

Fonte: analisi NN Investment Partners e CS HOLT su meno di 3.000 aziende a impatto positivo e oltre 3.500 aziende a impatto negativo

DISTRIBUZIONE DELL’UNIVERSO A IMPATTO SU TEMATICHE E SOLUZIONI

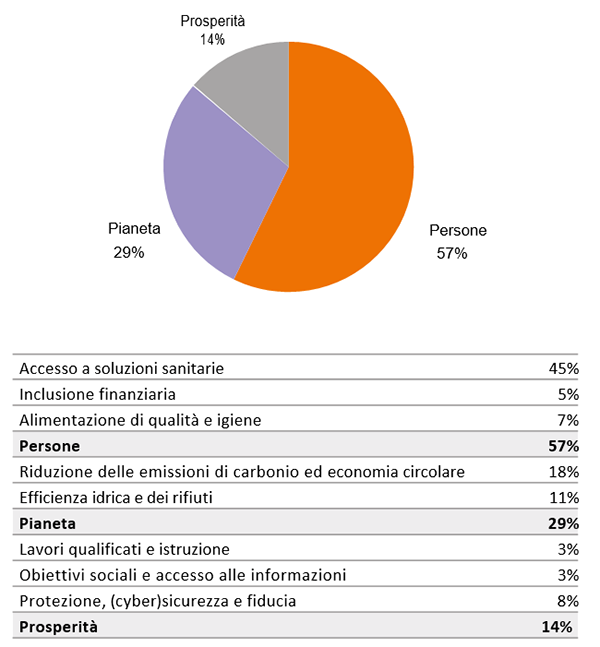

Se esaminiamo meglio la distribuzione del nostro universo di aziende a impatto positivo, si nota anche una serie di schemi. Nella Figura 1 le nostre tre principali tematiche a impatto non sono rappresentate in modo uniforme nel database: il numero di società esposte alla tematica “Persone” (57%) è il doppio di quello relativo ad azioni esposte al “Pianeta” (29%), che a sua volta è il doppio in termini di dimensioni rispetto al segmento di azioni relativo alla “Prosperità” (14%). Pertanto, l’esposizione alle nostre otto soluzioni a impatto è anch’essa alterata, con “l’accesso alle soluzioni sanitarie” (45%) e la “riduzione delle emissioni di carbonio ed economia circolare” (18%) che insieme rappresentano oltre il 60% di tutte le azioni appartenenti all’universo a impatto positivo. Inoltre, è tendenzialmente più difficile individuare le azioni legate al tema “Prosperità”. Sono più eterogenee in termini di prodotti e attività rispetto a quelle correlate alla tematica “Pianeta”, e in particolare alle azioni riferite al tema “Persone”, e presentano una minore corrispondenza con le classificazioni settoriali tradizionali.

Figura 4: distribuzione su tematiche e soluzioni a impatto

Fonte: analisi di NN Investment Partners su poco meno di 3.000 aziende a impatto positivo

DRIVER DI VALORE

I nostri risultati evidenziano inoltre che le società a impatto conseguono un punteggio migliore in base a tre driver di valore principali:

- Rendimento sul capitale (differenziale del CFROI rispetto al costo del capitale)

Crescita

Costo del capitale (tassi di sconto)

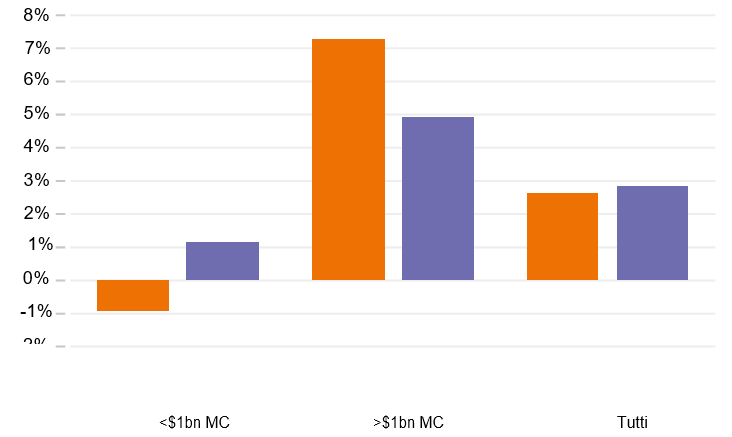

All’inizio pare che le aziende a impatto positivo presentino dati a breve termine leggermente più deboli in termini di creazione di valore rispetto al resto dell’universo, con un differenziale del CFROI rispetto al costo del capitale pari al 2,7% contro il 2,9% delle società a impatto neutro o negativo. Tuttavia, se si escludono le aziende con una capitalizzazione di mercato inferiore a 1 miliardo di dollari, questa differenza diventa del 7,3% rispetto al 4,9%, con aziende a impatto positivo che offrono ovviamente rendimenti di qualità superiore. Tra le società con capitalizzazione di mercato inferiore a 1 miliardo di dollari, figurano aziende più innovative e in fase iniziale in settori non sviluppati, che tendono a presentare un CFROI più basso.

Figura 5: mediana del CFROI a 3 anni meno il tasso di sconto HOLT

Fonte: Analisi di NN Investment Partners e CS HOLT su 15.000 aziende

Esistono inoltre differenze rilevanti all’interno del gruppo a impatto positivo, e tra soluzioni, con tutte tranne due (“Accesso a soluzioni sanitarie” e “Riduzione delle emissioni di carbonio”) che includono più aziende creatrici di valore rispetto agli ambiti a impatto neutro e negativo. I punteggi più bassi relativi ad “Accesso a soluzioni sanitarie” sono riconducibili a un gran numero di giovani aziende innovative (in particolare nelle biotecnologie), che devono ancora dimostrare l’efficacia delle loro soluzioni e che possono crescere e generare rendimenti soddisfacenti.

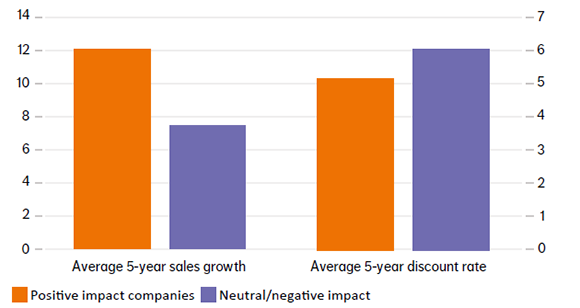

Il quadro è più chiaro per gli altri due driver di valore – le aziende a impatto positivo crescono più rapidamente e presentano tassi di sconto più bassi. I loro tassi di crescita più elevati sono fortemente indicativi. Tendono a essere più innovative e a beneficiare degli effetti trainanti degli SDG, e normalmente non operano in settori obsoleti. Ma l’aspetto ancora più sorprendente è che queste stesse questioni giustificano anche i tassi di sconto più bassi delle aziende a impatto positivo, poiché aumentano la resilienza delle società e ne riducono la ciclicità. Inoltre queste relazioni sono ancora maggiormente valide se si considera l’universo a impatto positivo a livello di settore e soluzione.

Figura 6: crescita del fatturato e tassi di sconto

Fonte: Analisi di NN Investment Partners e CS HOLT su 15.000 aziende

CONCLUSIONI

Creando questo nuovo database, abbiamo scoperto un universo a impatto ampio e diversificato costituito da quasi 3.000 azioni. Quest’ultimo risulta inoltre di qualità superiore rispetto all’universo complessivo: crescita più elevata, rendimenti sul capitale di qualità superiore e costo del capitale più basso (tassi di sconto).

L’universo a impatto ci offre uno strumento di screening efficace per poter individuare le aziende papabili più interessanti da introdurre nel portafoglio del nostro fondo azionario quotato a impatto. Identifichiamo i settori e le aziende che offrono le soluzioni più efficaci e la migliore esposizione ai rischi legati all’impatto sociale (ad esempio la fissazione del prezzo del carbonio). È più probabile che continuino a conseguire sia risultati aziendali finanziari positivi che valore a livello sociale, e quindi offrono profili di rischio/rendimento molto interessanti.

Con il mutare dei mercati e l’aumento dell’attenzione per i titoli azionari a impatto, amplieremo ulteriormente i nostri approfondimenti e le nostre conoscenze sulla natura dell’esposizione all’impatto, convalidando inoltre i nostri risultati con dati esterni e analisi di intelligenza artificiale.

Willem Schramade

Senior Portfolio Manager

NN (L) Global Equity Impact Opportunities

NN Investment Partners