OVER-PERFORMANCE SUL BENCHMARK: 5% (1Y), 4,88% (3Y)

atlante.SRI, il portafoglio Tematico

Il portafoglio che ha come sottostante fondi socialmente responsabili tematici, ossia quei prodotti focalizzati su un tema specifico quale a titolo esemplificativo l’ambiente, il cambiamento climatico, l’ecologia, il capitale umano, l’invecchiamento della popolazione o le energie rinnovabili, si configura come portafoglio Tematico Sri, ed è la simulazione di investimento dell’Osservatorio Sri di ETicaNews analizzata questa settimana. Il portafoglio “tematico” è l’ultimo dei quattro portafogli presentati nelle scorse puntate (vedi l’articolo atlante.SRI presenta i portafogli Sri).

Il portafoglio che ha come sottostante fondi socialmente responsabili tematici, ossia quei prodotti focalizzati su un tema specifico quale a titolo esemplificativo l’ambiente, il cambiamento climatico, l’ecologia, il capitale umano, l’invecchiamento della popolazione o le energie rinnovabili, si configura come portafoglio Tematico Sri, ed è la simulazione di investimento dell’Osservatorio Sri di ETicaNews analizzata questa settimana. Il portafoglio “tematico” è l’ultimo dei quattro portafogli presentati nelle scorse puntate (vedi l’articolo atlante.SRI presenta i portafogli Sri).

COSTRUZIONE DEL PORTAFOGLIO

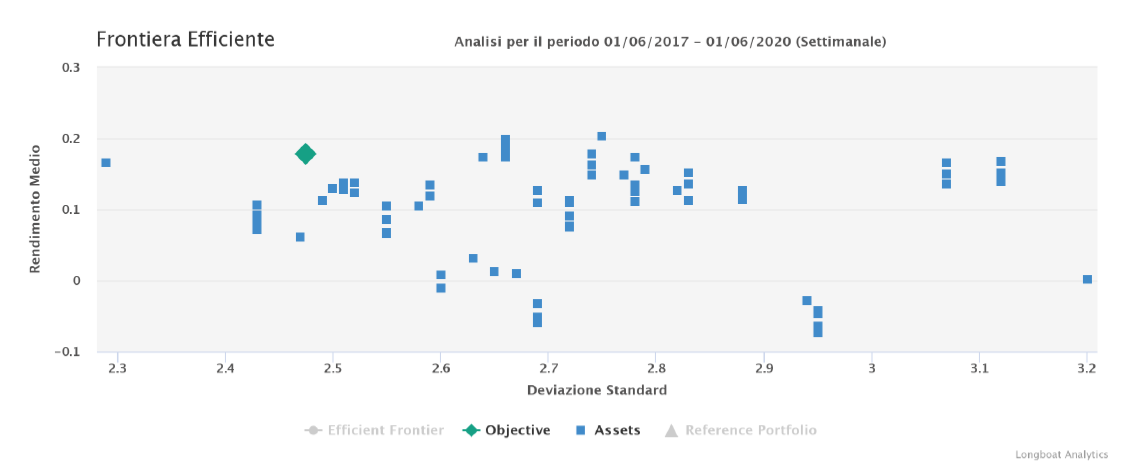

La base di partenza per la costruzione del portafoglio è rappresentata dai fondi Tematici presenti nell’Atlante SRI di ETicaNews che presentano uno Score Esg elaborato da Msci almeno pari a sette. Grazie alla tecnologia della piattaforma atlante.SRI sviluppata in collaborazione con MoneyMate (leggi l’articolo È online il sito atlante.SRI), è possibile individuare i fondi che consentono di ottimizzare il risultato. Il tool utilizzato è la frontiera efficiente, che elabora i portafogli in grado di massimizzare il rendimento atteso dato il valore della deviazione standard (e viceversa) sulla base della teoria di portafoglio di Markowitz.

IL PORTAFOGLIO TEMATICO SRI

Sulla piattaforma di analisi atlante.SRI, il tool della frontiera efficiente consente di individuare il portafoglio ottimale su un determinato orizzonte temporale (dal 1° giugno 2017 al 1° giugno 2020).

Nell’immagine seguente si evidenzia il profilo rischio/rendimento del portafoglio ottimale tematico rispetto a tutti i fondi tematici rispondenti al criterio di selezione iniziale legato alla qualità Esg dei singoli prodotti.

Ricordiamo che il portafoglio proposto non costituisce consulenza d’investimento o raccomandazione d’investimento (LEGGI: DISCLAIMER – AVVERTENZE).

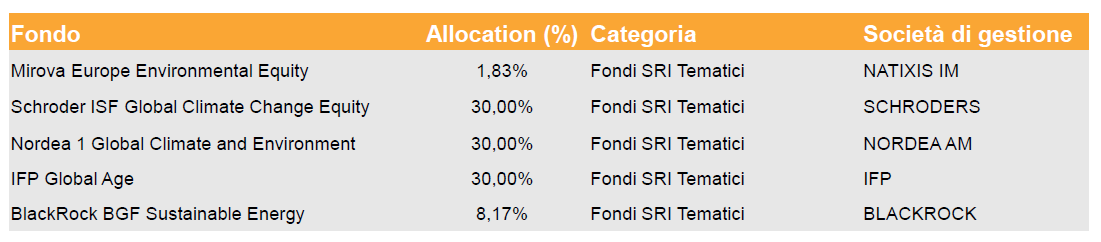

IL SOTTOSTANTE DEL PORTAFOGLIO tematico SRI

risultati di breve e medio periodo

Il portafoglio Sri a un anno guadagna il 12,67%, mentre a tre anni il rendimento è di 24,78 per cento.

Tra i prodotti presenti in portafoglio, il più performante a un anno è il Bgf Sustainable Energy, di BlackRock (rendimento a un anno pari a 16,75%). Il fondo investe globalmente almeno il 70% del patrimonio complessivo in titoli azionari di società operanti nel settore dell’energia sostenibile, che si occupano quindi di energia e tecnologie energetiche alternative, tra cui: la tecnologia per l’energia rinnovabile; gli sviluppatori di energia rinnovabile; i combustibili alternativi; l’efficienza energetica; l’energia e le infrastrutture abilitanti. Il fondo inoltre non investirà in società che sono classificate nei seguenti settori (secondo la definizione del Global Industry Classification Standard): carbone e materiali di consumo; esplorazione e produzione di gas e petrolio; imprese integrate del settore del petrolio e del gas.

Sul medio periodo si distingue invece il Sisf Global Climate Change Equity di Schroders (rendimento a tre anni pari a 28,96%), un comparto che investe in azioni di società di tutto il mondo che, secondo il gestore, beneficeranno degli sforzi volti a contenere o limitare l’effetto dei cambiamenti climatici globali. Il fondo è gestito dando rilievo a fattori ambientali, sociali e di governance.

CONFRONTO CON IL BENCHMARK

Il parametro di riferimento è rappresentato dal indice globale Msci World.

Dal confronto con il benchmark, il portafoglio composto da fondi socialmente responsabili riesce a generare un extra-rendimento su diversi orizzonti temporali.

A un anno infatti, l’over-performance generata è oltre il 5% (il benchmark totalizza +7,65%). Non solo, il portafoglio sostenibile si rivela più abile a contenere il rischio: volatilità del portafoglio Sri pari a 22,54 e del benchmark pari a 24,70.

Anche su un orizzonte temporale di medio periodo, quello dei tre anni, il portafoglio Sri si rivela più competitivo del benchmark e riesce a sorpassarlo di quasi cinque punti percentuali (rendimento dell’indice pari a 19,90%). Il rischio è allineato: volatilità annualizzata del portafoglio pari a 17,86 mentre quella del benchmark è pari a 18,07.

Noemi Primini

AtlanteSRIBlackRockET.atlanteSRIprodotti SrischrodersTematiciSri