analisi sui trend in bond ed Etf

Sempre più ESG nel reddito fisso

Per molto tempo, l’integrazione di considerazioni ambientali, sociali e di governance (ESG) è stata prerogativa degli asset azionari piuttosto che di quelli a reddito fisso. Questi, infatti, rappresentano solo il 9% circa degli investimenti sostenibili su scala globale(1). Ci sono però segnali di cambiamento. La domanda di debito ESG è in aumento, così come la disponibilità di soluzioni obbligazionarie passive efficienti, in particolare a partire dalla pandemia da COVID-19.

Per molto tempo, l’integrazione di considerazioni ambientali, sociali e di governance (ESG) è stata prerogativa degli asset azionari piuttosto che di quelli a reddito fisso. Questi, infatti, rappresentano solo il 9% circa degli investimenti sostenibili su scala globale(1). Ci sono però segnali di cambiamento. La domanda di debito ESG è in aumento, così come la disponibilità di soluzioni obbligazionarie passive efficienti, in particolare a partire dalla pandemia da COVID-19.

Un lento inizio ma…

L’integrazione di considerazioni ESG nei portafogli obbligazionari è stata più lenta rispetto ai mercati azionari. Il primo indice azionario ESG, infatti, fu lanciato più di 30 anni fa, nel 1990, mentre il primo indice obbligazionario che teneva conto di questi fattori ha visto la luce solo nel 2013.

Una delle ragioni è storicamente legata ad aspetti relativi all’engagement. I detentori di titoli obbligazionari non hanno, infatti, diritti di voto come gli azionisti. Un aspetto che ha portato a ritenere che gli investitori obbligazionari avessero una limitata capacità di fare engagement ed esercitare la loro influenza sulle aziende.

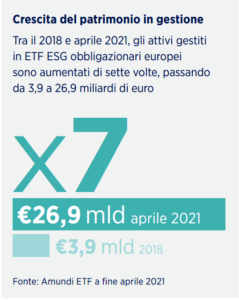

La situazione però sta cambiando rapidamente e cresce la domanda degli investitori per le soluzioni obbligazionarie ESG. Per esempio, tra gennaio 2018 e aprile 2021, il patrimonio in gestione degli ETF ESG obbligazionari europei è aumentato di sette volte per raggiungere i 26,9 miliardi di euro. Cosa ha provocato tale cambiamento e quali opportunità comporta?

Non è difficile comprendere i potenziali vantaggi dell’integrazione dell’analisi ESG nel reddito fisso. Valutare una società emittente con un prisma ESG può, per esempio, rivelarene l’esposizione a rischi di investimento a lungo termine, come i cambiamenti climatici, che potrebbero manifestarsi dopo anni. Appare sempre più evidente che le aziende con credenziali ESG solide hanno minori probabilità di risultare insolventi. Generalmente tali aziende sono anche più redditizie nel lungo periodo, come dimostrano numerosi studi.

Alla luce di tutto ciò, gli asset manager stanno lavorando allo sviluppo di soluzioni che combinano ESG e reddito fisso. I fattori ESG ricoprono un ruolo sempre più importante nei rating di valutazione del credito, e ne sta aumentando l’integrazione e l’impegno da parte degli emittenti.

Gli investitori obbligazionari, ad esempio gli asset manager, mostrano una disponibilità crescente a comunicare direttamente con le aziende e a chiedere loro conto su tematiche ESG. Riconoscono che, sebbene non abbiano gli stessi diritti di voto degli azionisti, questo non diminuisce in alcun modo il loro diritto, come stakeholder, di impegnarsi con gli emittenti. Emittenti che, in molti casi, emettono non solo obbligazioni, ma anche anche azioni.

Dal canto loro, gli emittenti, nel desiderio di attirare gli investitori sempre più attenti agli aspetti sociali, e di essere inseriti nei principali indici, sono oggi molto più disponibili di prima a fornire informazioni. Informazioni che stanno quindi aumentando, non solo lato corporate, ma anche per quanto riguarda i titoli di Stato. Il debito pubblico è molto meno avanzato rispetto a quello societario nell’integrazione dei fattori ESG per diverse ragioni, tra cui la mancanza di uniformità nella misurazione dei fattori ESG, la disponibilità limitata di dati, nonché a causa di strumenti e procedure meno sviluppati di integrazione dei fattori ESG. L’attenzione degli investitori per le tematiche ESG sta però guidando il progresso anche in questo ambito.

Ultimamente abbiamo infatti assistito a una rinnovata spinta all’integrazione dei fattori ESG in campo obbligazionario. Un trend accompagnato dalla maggiore adozione da parte degli investitori degli ETF ESG obbligazionari.

2020: L’anno in cui l’ESG è diventato predominante

Il Covid-19 ha precipitato il mercato nella turbolenza e ha messo veramente alla prova la resilienza dei portafogli, spingendo molti investitori a rivalutare le loro posizioni obbligazionarie. Eppure, nonostante la volatilità, gli ETF hanno dato prova di resistenza e flessibilità, fugando i timori che gli investimenti passivi non sarebbero stati abbastanza liquidi in un momento di crisi di mercato. Sono stati scambiati grande volumi di ETF a reddito fisso, anche nei segmenti meno liquidi. Le autorità monetarie, tra cui la Bank of England, la Banca per i regolamenti internazionali e la Federal Reserve, ne hanno riconosciuto la versatilità e hanno persino sottolineato il ruolo dei prezzi degli ETF come strumento di price discovery, in particolare nel reddito fisso.

La pandemia ha attirato ancora di più l’attenzione degli investitori sull’ESG, come dimostrato dai flussi in ingresso in ETF ESG nell’ultimo anno che ammontano a 60 miliardi di euro, di cui 15 miliardi nel reddito fisso.(2)

Gli investitori scelgono gli ETF

Da allora, la domanda di ETF ESG obbligazionari è decisamente aumentata, come dimostra un recente sondaggio che ha rilevato che oltre l’80% dei professionisti degli investimenti vorrebbe vedere più innovazione negli ETF ESG a reddito fisso.(3)

I vantaggi sono evidenti:

- Sono a basso costo e consentono quindi agli investitori di integrare la sostenibilità nel portafoglio a una frazione del costo di un fondo a gestione attiva

- Offrono trasparenza: gli investitori hanno accesso alla metodologia dell’indice sottostante

- Offrono diversificazione e resilienza investendo in un paniere di centinaia, se non migliaia, di titoli

- Sono altamente liquidi, come abbiamo visto, anche in fasi di stress del mercato

- Presentano una correlazione elevata con l’universo di riferimento (non ESG), nonché un tracking error molto basso.

L’interesse degli investitori per gli ETF ESG obbligazionari continua a guidare l’innovazione in questo ambito. Negli ultimi due anni, la percentuale di ETF obbligazionari che tengono conto dei criteri ESG è aumentata dal 4% al 12 per cento(4). Nel primo trimestre 2021 questi strumenti hanno registrato afflussi netti per 9 miliardi di euro in Europa, rispetto a un totale di 5 miliardi di euro dell’asset class in generale.

C’è ancora molta strada da fare ma…

C’è molta strada da fare nell’integrazione dell’ESG nel mercato del reddito fisso. C’è ancora poca uniformità nell’informativa ESG prodotta dagli emittenti obbligazionari, in particolare per i titoli di Stato, pertanto la due diligence risulta più complessa. Inoltre gli strumenti obbligazionari rappresentano ancora una piccola percentuale degli asset sostenibili su scala globale.

Gli investimenti sostenibili sono però considerati sempre più una necessità che un lusso per la gestione dei rischi di lungo periodo, come i cambiamenti climatici. La situazione sta quindi migliorando rapidamente.

Gli ETF sono sempre più uno strumento d’elezione per per investire responsabilmente la componente obbligazionaria del portafoglio. Ci aspettiamo dunque che l’innovazione continui e che gli asset investiti in questi strumenti aumenti. In ultima analisi, ciò contribuirebbe ad offrire più scelta agli investitori ed aumentare le possibilità di integrare la sostenibilità nel proprio portafoglio per rifletterne convinzioni e obiettivi.

Amundi ETF

Amundi è un indiscusso leader europeo nel mercato degli ETF e offre oltre 150 ETF(5) in tutte le principali asset class, aree geografiche ed una vasta scelta di temi e settori. Amundi è alla guida della transizione ESG e la sua piattaforma ETF, Indexing and Smart Beta è riconosciuta dagli investitori per la capacità di offrire una vasta gamma di soluzioni ESG di alta qualità e a costi contenuti azionarie e obbligazionarie, con diversi gradi di intensità ESG.

(1)Fonte: Morningstar, Gli investimenti passivi ESG globali nel 2020

(2)Fonte: Bloomberg Finance LP – Amundi ETF. Da fine febbraio 2020 a fine febbraio 2021.

(3)Fonte: Tabula Investment Management

(4)Fonte: Amundi ETF a fine febbraio 2021

(5)Fonte: Amundi ETF a fine marzo 2021

MESSAGGIO PUBBLICITARIO

Il presente documento è stato predisposto da Amundi. Le informazioni contenute non rappresentano in nessun caso un’offerta di acquisto o di vendita di prodotti finanziari, una raccomandazione avente ad oggetto strumenti finanziari o emittenti di strumenti finanziarie e non sono da intendere come ricerca in materia di investimenti o come analisi finanziaria, dal momento che, oltre a non avere i contenuti, non rispetta i requisiti di indipendenza imposti per la ricerca finanziaria e non è sottoposta ad alcun divieto in ordine alla effettuazione di negoziazione prima della diffusione. Le informazioni contenute sono ritenute accurate alla data della sua redazione. Le opinioni espresse riflettono il giudizio di Amundi al momento della redazione e possono essere modificate in qualsiasi momento senza preavviso.

Si declina qualsiasi responsabilità in caso di qualsivoglia perdita, diretta o indiretta, derivante dall’affidamento alle opinioni o dall’uso delle informazioni ivi contenute. Eventuali dati riferiti a performance passate non sono un indicatore attendibile di performance attuali o future. Amundi non conferma, assicura o garantisce l'idoneità a qualsiasi scopo di investimento delle informazioni ivi contenute, le quali non devono essere utilizzate come unica base per le decisioni d'investimento. Tali informazioni non intendono sostituire in alcun modo le autonome e personali valutazioni che il destinatario è tenuto a svolgere prima della conclusione di una qualsiasi operazione attinente a strumenti e prodotti finanziari. Prima di qualunque investimento, prendere attenta visione della documentazione relativa allo strumento finanziario oggetto dell'operazione, la cui sussistenza è disposta dalla applicabile normativa di legge e regolamentare tempo per tempo vigente.

Il presente documento non è diretto alle “US Person” così come definite nel U.S. «Regulation S» della Securities and Exchange Commission. Il presente documento non può essere riprodotto, distribuito a terzi o pubblicato, in tutto o in parte, senza la preventiva autorizzazione scritta di Amundi.

Amundi ETF rappresenta l’attività in ETF di Amundi Asset Management (SAS), Società di gestione autorizzata dall'Autorité des Marchés Financiers ("AMF") con il n° GP 04000036 - Sede sociale: 90 boulevard Pasteur 75015 Paris, France – 437 574 452 RCS Paris ed avente capitale sociale di EUR 1 086 262 605.

ET.partner_Amundi