analisi di NNIP sulle evoluzioni del mercato

Green bond, la guida per rendere più verde il portafoglio

Dal loro esordio, nel 2014, con la pubblicazione dei “Green Bond Principles” (GBP) i green bond si sono rivelati uno dei segmenti più dinamici e in rapida crescita nell’universo del fixed income, passando dall’essere prodotti di nicchia a diventare prodotti mainstream. Un recente studio di NN Investment Partners (NNIP), intitolato “Rendi più verde il tuo portafoglio a reddito fisso” [SCARICA IL REPORT] ha ripercorso l’evoluzione di questi titoli obbligazionari illustrando i punti di svolta di questa nuova “frontiera verde”. Tra gli aspetti chiave toccati dall’analisi, le riflessioni sulla recente accelerazione del comparto corporate, le rilevazioni sull’allineamento degli indici green con quelli tradizionali e le considerazioni sul greenium, il premio delle obbligazioni verdi.

LA RINCORSA CORPORATE

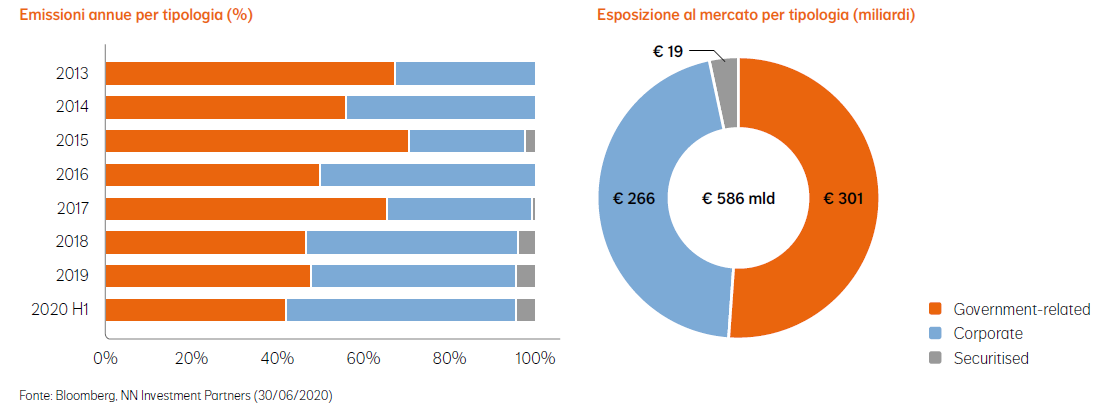

Nei primi anni, il mercato dei green bonds era dominato da emittenti sovrani, mentre dal lato corporate interessava quasi esclusivamente le società nei settori energetico e immobiliare. Oggi, invece, assistiamo una maggiore diversificazione della quota corporate, poiché sempre più società fanno ricorso ai questi strumenti per finanziare progetti ecocompatibili [VEDI GRAFICO SOTTO].

LA CORRELAZIONE TRA GREEN E TRADIZIONALI

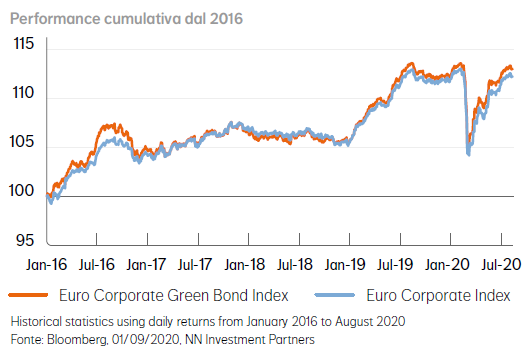

L’analisi di NNIP mette in luce l’allineamento tra il comparto green e quello tradizionale. I dati relativi alle performance dell’indice Bloomberg Barclays MSCI Euro Green Bond, infatti, sono estremamente simili a quelli dell’indice Bloomberg Barclays MSCI Euro Aggregate. Il fatto che questi indici si muovano quasi in parallelo è confermato dall’elevatissima correlazione (0,95-1) a 120 giorni registrata per la maggior parte degli ultimi cinque anni.

Ma l’effetto sovrapposizione è ancora più evidente in seguito alla crescita delle obbligazioni corporate. Grazie a questo incremento e al relativo effetto sulla liquidità e l’ampiezza del mercato, i portafogli dedicati di obbligazioni corporate verdi sono diventati una valida alternativa ai portafogli creditizi tradizionali. Un confronto tra l’indice Bloomberg Barclays MSCI Euro Corporate Green Bond e l’indice Bloomberg Barclays Euro Aggregate Corporate mostra che i rendimenti sono ancora più simili rispetto a quelli del mercato aggregato. Una correlazione a 120 giorni quasi perfetta (0,99) dimostra che i due indici si muovono in pratica in parallelo [VEDI GRAFICO].

Parallelamente all’aumento delle emissioni di green bond, è cresciuto anche l’interesse degli investitori, a tal punto che, come riporta una ricerca della Climate Bonds Initiative (CBI) nel 2019, la domanda di obbligazioni verdi è maggiore di quella che può essere soddisfatta con l’attuale livello di emissioni. Una condizione, questa, che ha permesso il verificarsi del fenomeno cosiddetto “greenium” (green + premium) dei titoli verdi rispetto alle loro controparti tradizionali.

L’EFFETTO GREENIUM

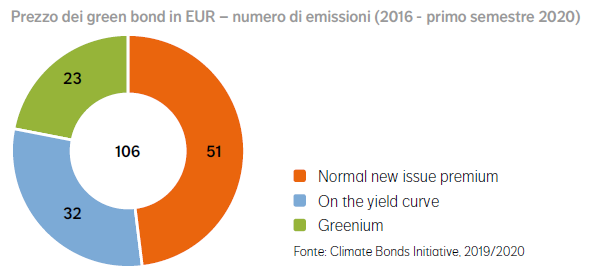

Diverse ricerche hanno indagato sul fenomeno. La CBI ad esempio, ha condotto una ricerca sul greenium al livello di prezzo confermando l’esistenza di questo sulle nuove emissioni nel mercato primario.

Costruendo curve di rendimento per 106 obbligazioni verdi emesse dal 2016, la ricerca ha riportato che, su queste 106, 23 erano valutate con un greenium, rispetto alle 51 con un tradizionale premio sulle nuove emissioni e alle 32 sulla curva dei rendimenti, confermando l’esistenza di un greenium sul mercato primario. [VEDI GRAFICO]

Tuttavia, la CBI ha anche sottolineato la limitatezza del campione e la significativa frammentazione a livello di rating creditizi e di tipologie di emittenti.

Il fenomeno greenium è stato invece analizzato dalla BRI a livello di portafoglio. Costruendo un indice di green bond e un corrispondente indice obbligazionario tradizionale, la BRI ha osservato l’andamento degli spread nel tempo riscontrando un greenium di 12 punti base per le obbligazioni verdi denominate in euro tra il 2014 e il 2019.

Tuttavia, dalla ricerca è anche emersa una progressiva riduzione del greenium verso il 2019, ossia parallelamente allo sviluppo e alla maturazione del mercato, e dunque alla riduzione dello spread tra obbligazioni tradizionali e obbligazioni verdi.

L’elevata domanda di obbligazioni verdi, conclude la BRI, può limitare l’accessibilità nei periodi di scarsa offerta. Tuttavia, prevede che in caso di persistente solidità della domanda, gli investitori possano riuscire a vendere più agevolmente le proprie obbligazioni.

et.partner_NNIP