In un contesto di mercato incerto, gli investitori fanno fatica ad aumentare i rendimenti e ridurre i rischi. Gli asset privati – quelli cioè non negoziati sui mercati pubblici, tra cui debito privato, private equity, immobiliare e asset reali – possono contribuire a raggiungere questi obiettivi. Gli investitori dovrebbero considerare tre importanti vantaggi quando valutano l’allocazione ai mercati privati.

Stabilità

I prezzi del mercato privato aiutano a evitare le interferenze dei mercati quotati.

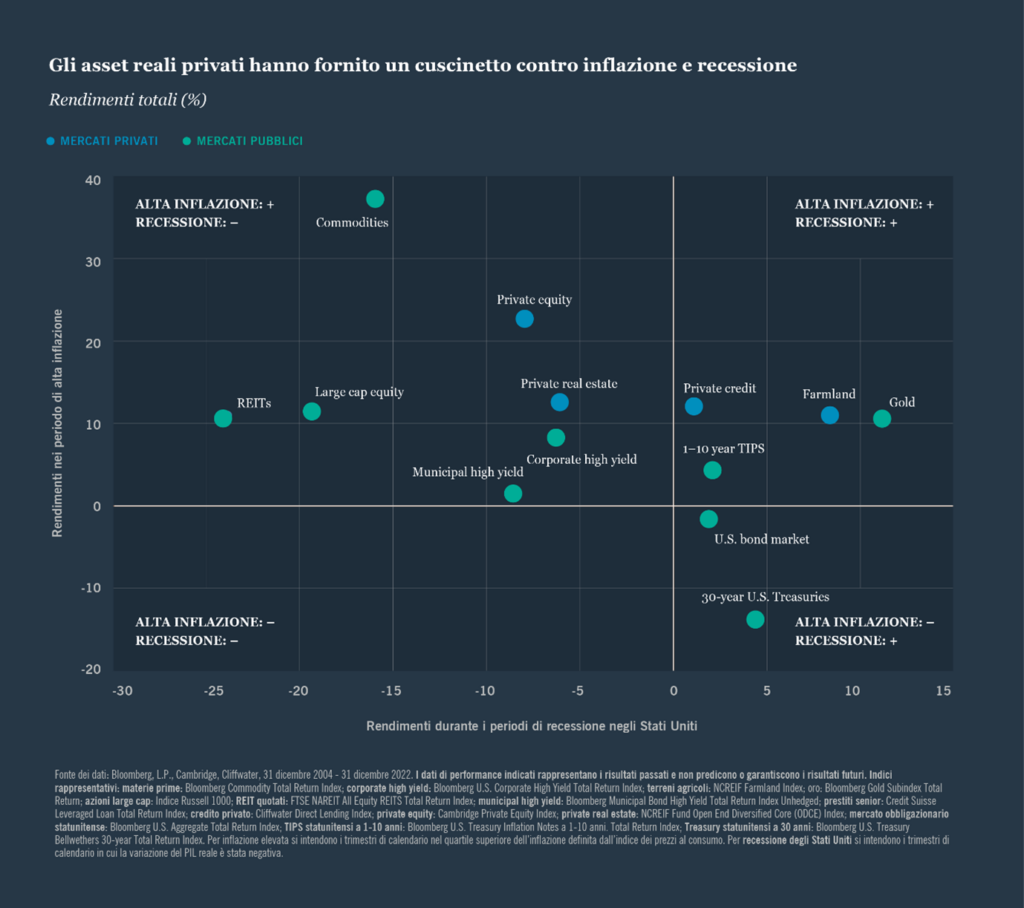

Gli asset privati legati all’inflazione come gli immobili e i terreni agricoli, sono stati uno dei pochi rifugi durante le turbolenze sul mercato degli ultimi anni, e la maggior parte degli asset privati non è stato soggetto alle reazioni impulsive dei mercati pubblici.

Perché questa differenza? I mercati pubblici tendono ad essere più irrazionali e sono soggetti a momenti di panico. I mercati privati si affidano all’esperienza degli analisti per riflettere le condizioni economiche nelle loro valutazioni.

Potenziale al meglio di rendimento e flusso cedolare

Le caratteristiche offrono opportunità

L’illiquidità dei mercati privati è stata considerata un limite, ma questa stessa illiquidità crea anche opportunità. L’orizzonte temporale dell’investimento è generalmente più lungo per i mercati privati, il che consente attività di fusione e acquisizione e ristrutturazioni di più lungo termine. La proprietà di maggioranza o totale nelle società private aiuta ad allineare meglio gli interessi, acquisizioni. Inoltre, le transazioni private offrono in genere all’acquirente una trasparenza di gran lunga superiore a quella disponibile agli investitori del mercato pubblico.

Un altro fattore importante è il più ampio ventaglio di opportunità. Il numero di società private è più di 10 volte superiore a quello delle società pubbliche1 e i REIT pubblici rappresentano solo il 9,4% dei circa 20.000 miliardi di dollari del mercato immobiliare commerciale statunitense.

L‘illiquidità è stata storicamente una barriera all’ingresso e anche i grandi investitori in mercati privati investivano solo una parte del proprio patrimonio. Gli investitori devono quindi affrontare una concorrenza decisamente inferiore e possono negoziare valutazioni azionarie più basse e rendimenti obbligazionari più elevati.

Resilienza

I flussi di cassa possono aumentare insieme all’inflazione

Gli asset che hanno offerto rendimenti duraturi sia durante le recessioni che durante le fasi di inflazione inattesa possono essere interessanti diversificatori di portafoglio. Ad esempio, gli immobili e i terreni agricoli offrono flussi di cassa che aumentano con l’inflazione. Allo stesso tempo, le abitazioni e i generi alimentari sono business difensivi che soddisfano bisogni primari in

periodi di contrazione economica. Al contrario, i titoli di Stato a lunga scadenza e le materie prime tendono a offrire rendimenti solo in periodi di recessione o inflazione interessanti.

La vostra allocazione è all’altezza?

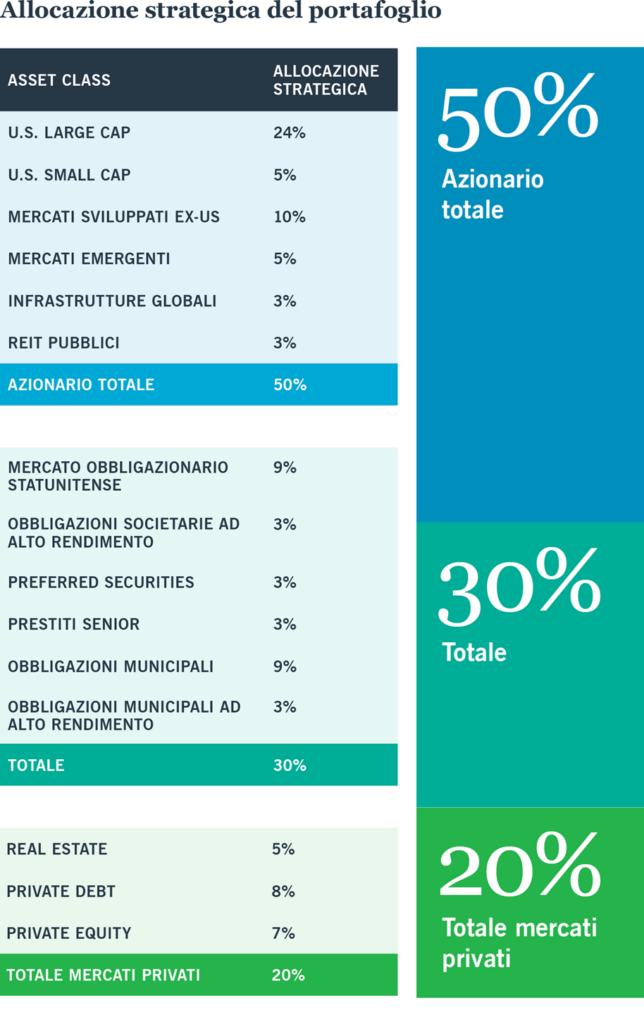

I piani di portafoglio variano in base ai profili degli investitori e alle condizioni di mercato, ma tutti iniziano con un’allocazione strategica. Riteniamo che i portafogli traggano vantaggio dall’allocazione in un’ampia gamma di asset class, compresi gli asset del mercato privato.